10

ივლისი

2023

10

ივლისი

2023

ISET ეკონომისტი

შაბათი,

30

ივნისი,

2018

შაბათი,

30

ივნისი,

2018

შაბათი,

30

ივნისი,

2018

შაბათი,

30

ივნისი,

2018

ზაფხული კარგი დროა ზღვაზე სამოგზაუროდ, თუმცა ამჯერად მინდა, ჩემთან ერთად დროში იმოგზაუროთ. მახსოვს, ჩემს ბავშვობაში როგორ კამათობდნენ ხოლმე ადამიანები, „ხრუშჩოვკა“ ჯობია თუ „ჩეხური“. ოჯახები ყიდულობდნენ ბინებს და ინვესტიციას დებდნენ უძრავ ქონებაში. რთულია ზუსტი მიზეზის დადგენა, რატომ ამჯობინებენ ადამიანები უძრავ ქონებაში ინვესტიციის ჩადებას, მაგრამ ხშირად მესმოდა სტანდარტული არგუმენტები: „რამე რომ მოხდეს, მაინც უძრავი ქონებაა,“ „თავშესაფარი მაინც მექნება,“ „სხვა ალტერნატივა არ არსებობს,“ „ჩემი შვილი მალე ცოლს მოიყვანს“ და ბევრი სხვა. გულწრფელად რომ გითხრათ, არ ვიცი, რატომ გადაწყვიტა 15 წლის წინ ბიძაჩემმა, დანაზოგით ბინა ეყიდა. თუმცა ნამდვილად ვიცი, რომ ამ ხნის განმავლობაში გაქირავებიდან შემოსავალს იღებდა და ბოლოს საკმაოდ მომგებიანადაც გაყიდა.

ჩვენს რეალობას რომ დავუბრუნდეთ, დღესაც მეტ-ნაკლებად იგივე მდგომარეობაა, თუმცა „ხრუშჩოვკისა“ და „ჩეხურის“ ნაცვლად, ადამიანები უკვე სამშენებლო კომპანიებსა და უბნებს შორის აკეთებენ არჩევანს. უძრავ ქონებაში ინვესტირება ჯერ კიდევ რჩება ინვესტირების ერთ-ერთ კარგ საშუალებად და ეს დეტალები მხოლოდ გემოვნების საკითხია.

იმედია, დროში მოგზაურობა საინტერესო იყო, თუმცა რეალური მიზეზი, რატომ დებენ ადამიანები ინვესტიციას უძრავ ქონებაში და არა სხვა სფეროებში, ჯერ კიდევ საჭიროებს შესწავლას. არსებობს რამდენიმე არგუმენტი, თუ რატომ ურჩევნიათ ადამიანებს უძრავ ქონებაში ინვესტირება. ერთი ასეთი არგუმენტის თანახმად, ადამიანებმა უძრავ ქონებაში ინვესტირებაზე უფრო მეტი იციან, ვიდრე ინვესტირების სხვა, უფრო კომპლექსურ ფორმებზე. მთავარი იდეა ის არის, რომ უძრავი ქონება გულისხმობს ფიზიკური საკუთრების შეძენას და ადამიანების უმეტესობა ასე თუ ისე იცნობს უძრავ ქონებას. მეორე და უფრო ცნობილი არგუმენტი ისაა, რომ უძრავი ქონება არის ინფლაციისგან დაზღვევის კარგი საშუალება. უძრავი ქონება პროპორციულად რეაგირებს ქვეყანაში ფასების საერთო დონის ზრდაზე. თუ ინფლაცია იზრდება, უძრავი ქონებისა და ქირის ფასიც იზრდება. ასე მოხდა ბიძაჩემის შემთხვევაშიც. 15 წლის წინ, თბილისში სტანდარტული ბინის ფასი დღევანდელზე 6-7-ჯერ ნაკლები იყო, თუმცა დროთა განმავლობაში საშუალო ფასები დონე და მათ შორის უძრავი ქონების ფასიც გაიზარდა. ამიტომ 15 წლის წინ ბინის ყიდვა დაბალ ფასად და მოგვიანებით შედარებით მაღალ ფასად გაყიდვა მსყიდველობით უნარს შედარებით სტაბილურს ხდის.

ზემოხსენებულ არგუმენტებთან ერთად, ბევრი სხვა ფაქტორიც არსებობს, რომლებიც გავლენას ახდენს ადამიანების საინვესტიციო გადაწყვეტილებებზე. მნიშვნელოვანია, გავითვალისწინოთ, რომ უძრავი ქონება არ არის სტანდარტული საინვესტიციო პროდუქტი; ის შინამეურნეობების მოხმარების მნიშვნელოვან ნაწილსაც შეადგენს. უძრავი ქონება შეიძლება მარტივად გადაიქცეს საინვესტიციო პროდუქტიდან სამომხმარებლო პროდუქტად და პირიქით. როგორც საინვესტიციო პროდუქტი, უკუგება უძრავ ქონებაზე მნიშვნელოვან როლს თამაშობს ამ პროცესში.

ISET-ის კვლევითი ინსტიტუტი კვარტალურად აქვეყნებს საქართველოს უძრავი ქონების ბაზრის ანგარიშს. ანგარიში აერთიანებს უძრავი ქონების ბაზრის მნიშვნელოვან ინდიკატორებს და პასუხობს არაერთ საინტერესო კითხვას, როგორიცაა: რამდენი უძრავი ქონების ტრანზაქცია განხორციელდა მოცემულ კვარტალში, რომელი რეგიონები აქტიურობს გაყიდვების ტრანზაქციებში, როგორ იცვლება დროთა განმავლობაში კომერციული და საცხოვრებელი უძრავი ქონების ფასები, რომელია თბილისის ყველაზე ძვირი და იაფი უბნები და ა.შ. გასაქირავებელი და გასაყიდი ფასების შესახებ ინფორმაციის გამოყენებით შეგვიძლია დავიანგარიშოთ უკუგება უძრავ ქონებაზე:

უკუგება უძრავ ქონებაზე = (საშუალო გასაქირავებელი ფასი)*12)/(საშუალო გასაყიდი გასი)

არ უნდა დაგვავიწყდეს, რომ ჩვენ ვსაუბრობთ მხოლოდ თბილისის საცხოვრებელი უძრავი ქონების გასაქირავებელ და გასაყიდ ფასებზე. თავად თბილისზე კი მოდის საქართველოს უძრავი ქონების ბაზრის 40%.

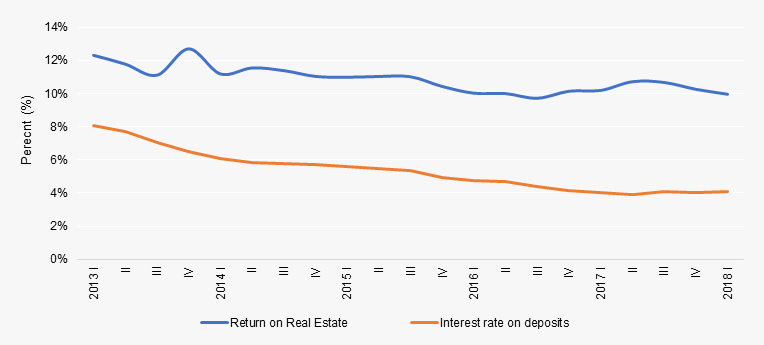

გრაფიკი 1. უკუგება უძრავ ქონებაზე და დეპოზიტების საპროცენტო განაკვეთი

1-ლი გრაფიკიდან ჩანს, რომ უკუგება უძრავ ქონებაზე, ისევე, როგორც დეპოზიტების საპროცენტო განაკვეთი დაღმავალი ტრენდით ხასიათდება, თუმცა უფრო მნიშვნელოვანი ის არის, რომ უკუგება უძრავ ქონებაზე ყოველთვის უფრო მაღალია, ვიდრე დეპოზიტების საპროცენტო განაკვეთი. ბოლო 5 წლის განმავლობაში ამ ორ მაჩვენებელს შორის სხვაობა საშუალოდ 5.5%-ს შეადგენდა უძრავი ქონების უკუგების სასარგებლოდ. ეს იმას ნიშნავს, რომ საშუალოდ, უკუგება უძრავ ქონებაზე ორჯერ მეტ მოგებას ქმნის, ვიდრე დეპოზიტები ფიქსირებული პირობებით. მართალია, უძრავ ქონებაში ინვესტირების უკუგება მაღალია, მაგრამ ის გარკვეულ შეზღუდვებთანაც არის დაკავშირებული, მაგალითად, ნაკლები ლიკვიდურობა, მაღალი ტრანზაქციისა და მოვლის ხარჯები.

უძრავი ქონების კიდევ ერთი გამორჩეული მახასიათებელი ის არის, რომ ის ფიქსირებული/უძრავი აქტივია. ეს იმას ნიშნავს, რომ უძრავი ქონების ადგილმდებარეობა მნიშვნელოვანია, განსაკუთრებით, როდესაც უძრავ ქონებას განვიხილავთ როგორც ინვესტიციას. მე-2 გრაფიკზე შედარებულია უკუგება უძრავ ქონებაზე სხვადასხვა უბანში. უძრავ ქონებაში ინვესტირება ყველაზე მომგებიანი ისანშია. ეს იმას ნიშნავს, რომ ისანში ბინის გაქირავებით გაცილებით მეტ შემოსავალს მიიღებთ. კრწანისი და ნაძალადევიც საშუალოზე მეტ უკუგებას იძლევიან უძრავ ქონებაში ინვესტიციაზე. უძრავ ქონებაში ინვესტირება ყველაზე ნაკლებად მომგებიანია საბურთალოზე. ამის მიზეზი ის არის, რომ საბურთალოზე უძრავი ქონების გასაყიდი ფასი შედარებით მაღალია. გასაყიდი ფასების თვალსაზრისით, საბურთალო მესამე ადგილზეა ყველაზე ძვირ უბნებს შორის, მთაწმინდისა და ვაკის შემდეგ. ისიც უნდა აღვნიშნოთ, რომ 2016 წელს საბურთალო ჯერ კიდევ ბოლო ადგილზე იყო უძრავი ქონების უკუგების მაჩვენებლით. 2016 წელს საბურთალოს შემთხვევაში უკუგება უძრავ ქონებაზე 9.2%-ზე ნაკლები იყო. თუმცა, მეორე მხრივ, ვხედავთ, რომ უბნებს შორის უკუგების ცვალებადობა დიდი არ არის. ეს იმას ნიშნავს, რომ უკუგება უძრავ ქონებაში ჩადებულ ინვესტიციაზე მეტ-ნაკლებად ერთნაირია სხვადასხვა უბანში.

გრაფიკი 2. უკუგება უძრავ ქონებაზე უბნების მიხედვით, 2017 წელი.

უძრავ ქონებაში ინვესტირების მომგებიანობაზე უკვე ვისაუბრეთ, თუმცა ყველამ ვიცით, რომ უძრავი ქონება არ არის ერთადერთი ალტერნატივა. მსოფლიო ეკონომიკური ფორუმი (World Economic Forum – WEF) აქვეყნებს კაპიტალური დანაზოგების/ინვესტიციების იერარქიას და ინფორმაციას, როგორ განსხვავდება აღნიშნული ეტაპები ინვესტიციების განხორციელების კუთხით.

გრაფიკი 3. კაპიტალური დანაზოგებისა და ინვესტიციების განვითარება.

რისკები, უკუგება და სიმდიდრე აღნიშნული იერარქიის სხვადასხვა საფეხურზე განსხვავებულია. იერარქიის ბოლოში მოხვდა საბანკო დეპოზიტები, როგორც ყველაზე ნაკლებად რისკიანი ინვესტიცია, შედარებით ნაკლები მოგებით. ამ საფეხურზე პერსონალური სიმდიდრე ნაკლებია და მოგების დიდი ნაწილი აუცილებელ მოხმარებაზე იხარჯება. იერარქიის შედარებით მაღალ საფეხურებზე რისკებიც და შემოსავალიც იზრდება.

საინტერესოა, რა ხდება ქართულ რეალობაში. ბოლო რამდენიმე წლის განმავლობაში დაფიქსირებულმა სტაბილურმა ეკონომიკურმა ზრდამ ხელი შეუწყო საქართველოში სიმდიდრის დაგროვებას. ბოლო შვიდი წლის განმავლობაში ფიზიკური პირების დეპოზიტები თითქმის ოთხჯერ გაიზარდა. რთულია იმის თქმა, რამდენად თანაბრად არის განაწილებული ეს დეპოზიტები, თუმცა ფაქტია, რომ გაცილებით მეტი თანხა დაიზოგა. ამ პერიოდის განმავლობაში უძრავ ქონებაზე მოთხოვნაც იზრდებოდა. უძრავი ქონების ბაზრის ლაბორატორიის ანგარიშის მიხედვით, 2017 წელს გაყიდვების ტრანზაქციები 89.1 ათასი ერთეულიდან 98.6 ათას ერთეულამდე გაიზარდა. ამ ზრდის უდიდესი ნაწილი თბილისზე მოდიოდა, თუმცა თბილისს გარეთ უძრავ ქონებაზეც გაიზარდა მოთხოვნა.

საბანკო დეპოზიტებისა და უძრავი ქონების დადებითი ტენდეციებით შეიძლება დავასვკნათ, რომ საქართველოში განვითარებულია კაპიტალური დანაზოგების იერარქიის პირველი ორი საფეხური. მეორე მხრივ, საქართველოს ფასიანი ქაღალდების ბაზარი შედარებით ახალგაზრდაა. კორპორატიული ობლიგაციების ბაზარი ცდილობს, დაეწიოს სახელმწიფო ობლიგაციების ბაზარს, რომელიც შედარებით მეტად არის განვითარებული, თუმცა პროცესი შედარებით ნელი ტემპით მიმდინარეობს. კერძოდ, ბოლო ოთხ წელიწადში გამოშვებული კორპორატიული ობლიგაციები თითქმის გაოთხმაგდა და 232 მლნ. ლარი შეადგინა. თუმცა საჯაროდ გამოშვებული კორპორატიული ობლიგაციების შეფარდება მშპ-სთან ჯერ კიდევ დაბალია (0.6%).

მსოფლიო ეკონომიკური ფორუმი კაპიტალური დანაზოგების/ინვესტიციების ეტაპების განვითარებასა და იერარქიასთან ერთად აქვეყნებს რეკომენდაციებსაც, როგორ გადავიდეს ქვეყანა დაბალი საფეხურიდან შედარებით მაღალ საფეხურზე. კაპიტალის ბაზრის განვითარებაში განსაკუთრებული ყურადღება გამახვილებულია შემდეგ ფაქტორებზე: ბაზრის მოთამაშეები (ობლიგაციების გამცემები, ინვესტორები და ფინანსური აგენტები), ბაზრის შუამავლები, ინფრასტრუქტურის მიმწოდებლები, ბაზრის რეგულაციები და კანონმდებლობა. მეტიც, ტრადიციული საბანკო დეპოზიტებიდან და უძრავ ქონებაში ინვესტირებიდან შედარებით კომპლექსურ საინვესტიციო პროდუქტებზე გადასვლისთვის საჭიროა საზოგადოების ინფორმირება გრძელვადიანი ინვესტიციების უპირატესობებზე. ფინანსურმა განათლებამ შეიძლება მნიშვნელოვანი როლი ითამაშოს ამ პროცესში.

რომ შევაჯამოთ, მართალია, საქართველოში ფინანსური განათლების დონე ჯერ კიდევ დაბალია და კაპიტალის ბაზრის ეკოსისტემა ჯერ კიდევ არ არის განვითარებული, თუმცა უძრავ ქონებაში ინვესტირება კვლავ ყველზე პოპულარული და მომგებიანი საინვესტიციო ალტერნატივაა საქართველოს მოსახლეობისთვის.

გამოყენებული ლიტერატურა:

Real Estate Market Highlights, http://iset-pi.ge/index.php/en/real-estate-prices-index/2189-real-estate-market-highlights-9-january-march-2018

Fixed Income Securities in Georgia, TBC Capital 2018, http://tbccapital.ge/en/research/reports/fixed-income-securities-georgia

Accelerating Emerging Capital Markets Development Corporate Bond Markets, http://www3.weforum.org/docs/WEF_Capital_Markets_Report_2015.pdf