15

ნოემბერი

2021

15

ნოემბერი

2021

ISET ეკონომისტი

ორშაბათი,

24

ივნისი,

2019

ორშაბათი,

24

ივნისი,

2019

ორშაბათი,

24

ივნისი,

2019

ორშაბათი,

24

ივნისი,

2019

სოფლის მეურნეობის პროდუქტების წარმოება სხვადასხვა რისკებთანაა დაკავშირებული, მათ შორისაა საბაზრო, ინსტიტუციური და წარმოების რისკები. სოფლის მეურნეობის წარმოებაში ამინდი მნიშვნელოვან როლს თამაშობს და რადგან მისი გაკონტროლება შეუძლებელია, ის ამ სფეროსათვის დამახასიათებელ უმთავრეს რისკს წარმოადგენს. ფერმერებს რისკების შემცირებისა თუ შერბილების მრავალი არაფორმალური და ფორმალური საშუალება გააჩნიათ. არაფორმალური საშუალებები მოიცავს დანაზოგებს, დივერსიფიკაციას, არაფერმერულ საქმიანობას და ა.შ. რისკების შემცირების ფორმალური საშუალებებიდან ყველაზე გავრცელებულ ფორმას კი დაზღვევა წარმოადგენს. დაზღვევა – ეს არის კონტრაქტი, რომელიც ფინანსური დანაკარგის რისკს ინდივიდისგან ან ბიზნესისგან სადაზღვევო კომპანიას გადასცემს. ეს სისტემა მასშტაბის პრინციპით მუშაობს: სადაზღვევო კომპანია კლიენტებისგან მცირე რაოდენობით მოსაკრებელს (პრემიუმს) იღებს და თანხებს დანაკარგების ასანაზღაურებლად აგროვებს. ამ გზით, რისკი მას გადაეცემა და დროსა და სივრცეში ნაწილდება; სადაზღვევო კომპანიას დანაკარგების გადახდა რეზერვებიდან (უამრავი ფერმერის მიერ გადახდილი პრემიუმები), კარგი (მოსავლიანი) წლებიდან ან იმ ფერმერების მეშვეობით შეუძლია, რომლებიც სხვა რეგიონებში ცხოვრობენ.

გამართული აგრო სადაზღვევო ბაზრის არარსებობა ქვეყნის სოფლის მეურნეობის განვითარების პერსპექტივებზე უარყოფითად მოქმედებს. სასოფლო-სამეურნეო დაზღვევის არარსებობის პირობებში ბუნებრივ კატასტროფებს (სეტყვა, ძლიერი ქარი, წყალდიდობა, ყინვა და გვალვა) მოსავლისათვის სერიოზული ზარალის მიყენება შეუძლია, რაც ფერმერების ოჯახურ მეურნეობებს ფინანსურად უფრო მოწყვლადს ხდის და სიტუაცია სოფლის მეურნეობის საქმიანობაში ჩართული ყველა აგენტისათვის კიდევ უფრო რთულად პროგნოზირებადი ხდება. ამ კონტექსტში, ისეთი ინვესტიციები, რომლებიც პროდუქტიულობას ზრდის, ხშირად სამომავლოდ გადაიდება, რაც შემოსავლის ზრდაზე უარყოფითად მოქმედებს.

2014 წელს საქართველოს მთავრობამ სასოფლო-სამეურნეო დაზღვევის პროექტი (აგროდაზღვევა) წამოიწყო. პროგრამის მიზანია სასოფლო-სამეურნეო დაზღვევის ბაზრის მხარდაჭერა წარმოების რისკების შესამცირებლად, ფერმერების შემოსავლის სტაბილურობის ხელშეწყობა, ინვესტიციების წახალისება და სოფლის მეურნეობაში წარმოების ზრდა.

პროექტის ფარგლებში არსებული სადაზღვევო პაკეტები უამინდობით (მაგალითად, ბუნებრივი კატასტროფებით: წყალდიდობით, ქარიშხლითა და (ციტრუსების შემთხვევაში) საშემოდგომო ყინვით) გამოწვეულ დანაკარგებს ფარავს. ფერმერებს საშუალება ეძლევათ, დააზღვიონ კულტურები, რომლებიც მაქსიმუმ 5 ჰექტარ მიწას მოიცავს (გარდა მარცვლეულისა). მარცვლეული კულტურებისთვის დაზღვევა მაქსიმუმ 30 ჰექტარ მიწას გულისხმობს. სასოფლო-სამეურნეო კოოპერატივების შემთხვევაში, დაზღვეული ღირებულების მაქსიმუმი 50 000 ლარს შეადგენს და მათთვის მიწის ფართობზე შეზღუდვა არ არსებობს.

პროგრამა სახელმწიფოს მიერაა სუბსიდირებული და მასში რვა სადაზღვევო კომპანია მონაწილეობს. საქართველოს მთავრობა სადაზღვევო პრემიუმებზე შემდეგ სუბსიდიებს განსაზღვრავს:

• ვაზის დაზღვევის შემთხვევაში, ღირებულების 50%;

• ყველა სხვა ტიპის კულტურის ღირებულების 70%.

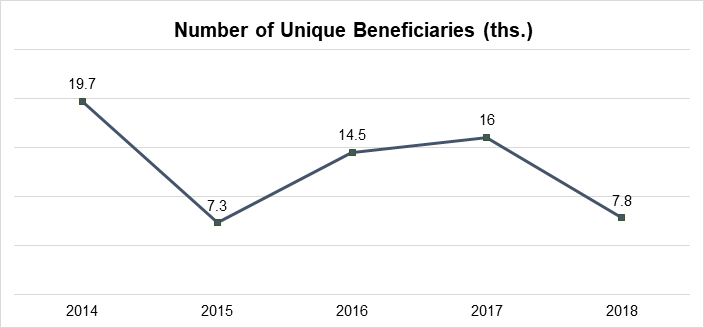

პროგრამის დაწყებიდან დღემდე დაზღვევა 49.3 ათასმა ფერმერმა (მოცემულ მაჩვენებელში თითოეული ფერმერი/მეურნეობა მხოლოდ ერთხელაა გათვალისწინებული) შეიძინა. მოთხოვნა განსაკუთრებით მაღალი იყო 2014 წელს, მაგრამ სახელმწიფო სუბსიდიის 90%-დან 70%-მდე შემცირების გამო ეს მაჩვენებელი ისევ შემცირდა. (იხ. გრაფიკი #1). 2016-2017 წლებში დაზღვეული ფერმერების რიცხვმა ისევ ზრდა დაიწყო; თუმცა 2018 წელს ამ მაჩვენებელმა ისევ იკლო. ამის მიზეზი ახალი მოთხოვნა იყო, რომელიც ფერმერებს დაზღვეული მიწის საჯარო რეესტრში დარეგისტრირებას ავალდებულებს. მართალია, ამ პროგრამის (და სხვა სახელმწიფო მხარდაჭერის პროგრამების) მიწის რეგისტრაციასთან დაკავშირება საჭირო და, ალბათ, აუცილებელიც იყო, მაგრამ ამან აგროდაზღვევაზე მოთხოვნა შეამცირა, რადგანსასოფლო-სამეურნეო მიწების უმრავლესობა ჯერ კიდევ დაურეგისტრირებელია. მიუხედავად იმისა, რომ უკანასკნელი ოცდაათი წლის განმავლობაში მიწების დარეგისტრირებისკენ მრავალი მცდელობა იყო მიმართული (ამის შესახებ მეტი შეგიძლიათ წაიკითხოთ ჩვენს წინა სტატიაში), საჯარო რეესტრის უახლესი მონაცემებით, საქართველოს მიწის მხოლოდ 45%-ია დარეგისტრირებული.

გრაფიკი 1. უნიკალური ბენეფიციარების რაოდენობა (ათასი)

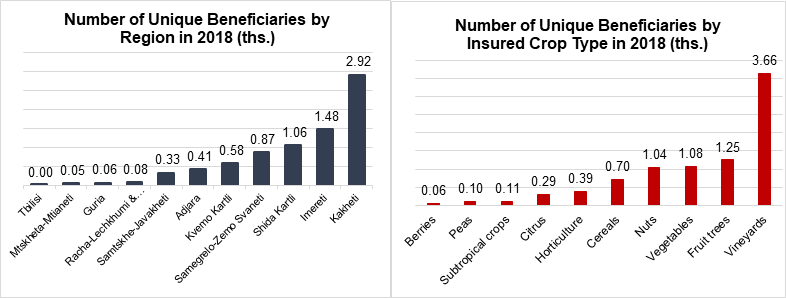

2018 წელს დაზღვეული ფერმერების ყველაზე დიდი რაოდენობა ( 2.92 ათასი) კახეთში დაფიქსირდა და აღნიშნულ წელს ფერმერების უმეტესობა (3.66 ათასი) ვენახებს აზღვევდა. ისტორიულად, ყველაზე მეტი დაზღვეული ფერმერი აჭარაში დაფიქსირდა და ყველაზე დაზღვეულ კულტურას ციტრუსები წარმოადგენს. ეს გასაკვირი არც არის, რადგან აჭარაში ციტრუსები წამყვანი კულტურაა.

გრაფიკი 2. უნიკალური ბენეფიციარების რაოდენობა რეგიონების მიხედვით, 2018 წ. გრაფიკი 3. უნიკალური ბენეფიციარების რაოდენობა დაზღვეული კულტურის ტიპის მიხედვით, 2018 წ.

დასკვნის სახით შეიძლება ითქვას, რომ 2014-2018 წლებში აგროდაზღვევის პროგრამით ქვეყნის მასშტაბით 81 453 პოლისი გაიცა; დაზღვეულია 71 413 ჰექტარი მიწა (მთლიანობაში) 551 მილიონ ლარად და სააგენტოს სუბსიდიებმა ჯამში 33 მილიონ ლარს გადააჭარბა. 2014-2018 წლებში სადაზღვევო კომპანიებმა ზარალის კომპენსაციის სახით 35 მილიონი ლარი გადაიხადეს. 2015 წელს ISET-ის კვლევითმა ინსტიტუტმა „საქართველოს აგროდაზღვევის რეფორმის მარეგულირებელი კანონმდებლობის ზემოქმედების შეფასება“ ჩაატარა. კვლევამ აჩვენა, რომ საქართველოში პოტენციური მიწის ფართობი, რომელზეც შესაძლებელია აგროდაზღვევის გამოყენება 397 943 ჰექტარია. შედარებისათვის, საშუალოდ, წლიურად 14 283 ჰექტარი მიწა იზღვევა, რაც პოტენციური ფართობის მხოლოდ 3.6%-ს შეადგენს. მიუხედავად მთავრობის ძალისხმევისა, დაზღვევის შეღწევადობის მაჩვენებელი ჯერ კიდევ ძალიან დაბალია და დაზღვეული ფერმერების რაოდენობა კლებადი ტრენდით ხასიათდება (იხ. გრაფიკი #1).

საქართველოს სოფლის მეურნეობის სექტორში ძალიან ბევრი გამოწვევაა, რომლებიც ამ სფეროში სადაზღვევო ბაზრის განვითარებას აფერხებს:

სადაზღვევო პროგრამებში ჩართვის სურვილის ნაკლებობა: საქართველოს სასოფლო-სამეურნეო სექტორში დაზღვევის ტრადიცია არ არსებობს, ვინაიდან ფერმერებს ამ საკითხებთან დაკავშირებით სათანადო ცოდნა და გამოცდილება არ გააჩნიათ. შესაბამისად, ეს მათ საკუთარი პროდუქტის დაზღვევისგან თავის შეკავებისკენ უბიძგებს. ფერმერებს არ მოსწონთ ფულის გადახდა მაშინ, „როდესაც არაფერი ხდება“ (როდესაც სასოფლო-სამეურნეო პროდუქციის დანაკარგი არ არსებობს). გარდა ამისა, ფერმერები არ ენდობიან სადაზღვევო კომპანიებს, რადგან ისინი ბოლომდე არ არიან დარწმუნებულნი იმაში, თუ როგორ მოიქცევა სადაზღვევო კომპანია უარყოფითი მოვლენების განვითარების შემთხვევაში. ეს ბუნდოვანება და ნდობის ნაკლებობა სადაზღვევო პროგრამაში მათი ჩართულობის სურვილს საგრძნობლად ამცირებს.

სადაზღვევო სექტორში კვალიფიციური აგენტების ნაკლებობა: ბაზარზე არსებობს კვალიფიციური გაყიდვების აგენტების, ოფისებისა (ფილიალების) და აგროდაზღვევის შესახებ ინფორმაციის ნაკლებობა. მომსახურების მეტნაკლებად დაბალი ხარისხი (გაყიდვების აგენტები და ზარალის დამდგენები) და ამ სფეროში ინვესტიციების ნაკლებობა პოტენციურად აფერხებს სადაზღვევო ბაზრის განვითარებას.

აგრო-მეტეოროლოგიური მონაცემების ნაკლებობა: მოსალოდნელი დანაკარგის ხარჯი პრემიუმების ოდენობის განსაზღვრასთან დაკავშირებულ მნიშვნელოვან ასპექტს წარმოადგენს. მოსალოდნელი დანაკარგის ხარჯის გამოსათვლელად, აუცილებელია, არსებობდეს ზუსტი ისტორიული მონაცემები კატასტროფული მოვლენების შესახებ. საქართველოში კი ასეთი მონაცემები მხოლოდ იშვიათად თუა ხელმისაწვდომი, რაც კერძო დამზღვევებს აიძულებს, მოსალოდნელ დანაკარგებში, პრემიუმის დადგენასა და წინასწარ გათვლებში არაპროგნოზირებადი (გაუთვალისწინებელი) კომპონენტიც გაითვალისწინონ. აგრო დაზღვევის ბაზრის განვითარებას საქართველოში სარგებლის მონაცემებისა და ფერმერების ინდივიდუალური რისკის პროფილების შესახებ ინფორმაციის ნაკლებობაც აფერხებს. ეს ყველაფერი, მაღალ ადმინისტრაციულ ხარჯებთან (ზედმეტად ბევრი მცირე ფერმერის არსებობა) ერთად, მაღალი სადაზღვევო პრემიუმებისა და ნაკლებად ხელმისაწვდომი სადაზღვევო პროდუქტების არსებობას იწვევს.

სასოფლო-სამეურნეო დაზღვევის ბაზარი გამოწვევების წინაშე დგას, როგორც მოთხოვნის, ისე მიწოდების მხრივ, რაც მთავრობის ჩარევებს აუცილებელს ხდის. პრემიუმების სუბსიდირების გარდა, მთავრობას სასოფლო-სამეურნეო სადაზღვევო პროგრამების განვითარების ხელშეწყობა სხვადასხვა საშუალებებით შეუძლია:

• მონაცემთა შეგროვებისა და მართვის სისტემების განვითარების ხელშეწყობა, რომლებიც ისეთი სადაზღვევო პროგრამების შესაძლო განხორციელების წინაპირობაა, როგორებიცაა ფართობზე დაფუძნებული სარგებლის სქემები;

• შესაბამისი სადაზღვევო სქემების შემუშავებისა და განვითარების ხელშეწყობა;

• ფერმერებისა და სხვა დაინტერესებული მხარეების ცნობიერების ამაღლება;

• სასოფლო-სამეურნეო დაზღვევის სფეროში მომუშავე კადრების კვალიფიკაციის ამაღლება;

• მცირე ფერმერებისათვის ინოვაციური სასოფლო-სამეურნეო სადაზღვევო პროდუქტებისა და მომსახურების შესახებ კვლევის ხელშეწყობა ამ სეგმენტზე შეღწევადობის გაზრდის მიზნით. აგროდაზღვევის პროდუქტები ფერმერებზე რეგიონისა და კულტურების მიხედვით უნდა იყოს მორგებული;

• შესაბამისი საჯარო და კერძო სტრუქტურების შექმნის ხელშეწყობა. სწორად ფორმირებულ საჯარო და კერძო თანამშრომლობის (PPP) სქემებს ისეთი სინერგიების შექმნა შეუძლიათ, რომელთა მეშვეობითაც თითოეული კომპონენტი სადაზღვევო ბაზარზე უფრო ეფექტური და ეფექტიანი ჩარევის საშუალებების ჩამოყალიბებასა და ფორმირებას შეუწყობს ხელს;

• სადაზღვევო პროდუქტების სხვა სახეობების სუბსიდიების სარგებლიანობის შესწავლა (მაგალითად, საგადასახადო შეღავათები). საგადასახადო შეღავათები აგროდაზღვევის პროდუქტებისათვის პირდაპირ სუბსიდიად მიიჩნევა. ხარჯთაღრიცხვის ანალიზის ჩატარების მეშვეობით, მთავრობას შეუძლია, შეაფასოს აგრო დაზღვევაზე გადასახადის შემცირების ან შეღავათების ზეგავლენა. შესაძლოა, საგადასახადო შეღავათების ეფექტი სახელმწიფო ბიუჯეტში უმნიშვნელო იყოს, მაგრამ საგადასახადო შეღავათებით აგროდაზღვევის ხელშეწყობამ, შესაძლოა, მნიშვნელოვან დადებით შედეგებამდე მიგვიყვანოს (ოქსფამი, 2018 წ.);

• გადაზღვევის მექანიზმის შექმნა, რომელიც რისკის განაწილების საშუალებას წარმოადგენს. განსაკუთრებით მნიშვნელოვანია ისეთი ბუნებრივი საფრთხით გამოწვეული ფინანსური საკითხების მართვა, როგორიცაა, მაგალითად, გვალვა. გადამზღვეველებს გააჩნიათ ექსპერტიზა სასოფლო-სამეურნეო სადაზღვევო პროდუქტების კუთხით და რისკების გადანაწილება გადაზღვევის მეშვეობით შეუძლიათ. მათ აქვთ უნარი, შეიმუშაონ სადაზღვევო რისკებთან დაკავშირებული აქტუარული ფასწარმოქმნის პოლიტიკა და, შესაძლოა, სადაზღვევო პროგრამები ტექნიკურადაც უზრუნველყონ.

• პირუტყვის დაზღვევის სისტემის დანერგვა – მიმდინარე სასოფლო-სამეურნეო სადაზღვევო პროგრამა მხოლოდ სოფლის მეურნეობის კულტურებს მოიცავს. თუმცა 2018 წელს მსხვილფეხა რქოსანი პირუტყვის დანაკარგი 55 800-ს შეადგენდა. ღორების შემთხვევაში, ეს მაჩვენებელი 76 100 გახლდათ, ხოლო ცხვრებისა და თხების შემთხვევაში – 96 200. 2018 წლის ბოლოსათვის, პირუტყვის რაოდენობაზე დაყრდნობით, დანაკარგები მაღალია.

სასოფლო-სამეურნეო სადაზღვევო ბაზრის გამართული ფუნქციონირებისათვის მნიშვნელოვანია ყველა დაინტერესებული მხარის გრძელვადიანი ჩართულობა. ამ პროცესში მთავრობამ ლიდერის ფუნქცია უნდა შეასრულოს და ყველა სხვა მხარეც აქტიურად ჩართოს; განსაკუთრებით, სადაზღვევო კომპანიები.