27

მაისი

2022

27

მაისი

2022

ISET ეკონომისტი

ორშაბათი,

02

ნოემბერი,

2020

ორშაბათი,

02

ნოემბერი,

2020

ორშაბათი,

02

ნოემბერი,

2020

ორშაბათი,

02

ნოემბერი,

2020

2020 წლის სექტემბერში ლარი მკვეთრად გაუფასურდა, რის გამოც საქართველოს ეროვნული ბანკის საქმიანობა კიდევ ერთხელ გახდა კრიტიკის საგანი. მიუხედავად იმისა, რომ ბანკმა 120 მილიონი აშშ დოლარი გაყიდა, მან მაინც ვერ შეძლო გაცვლითი კურსის სტაბილიზაცია.

2020 წლის 16 სექტემბერს გამართულ პრესკონფერენციაზე, ეროვნული ბანკის პრეზიდენტმა განაცხადა, რომ ამ ქმედების მიზანი არ იყო ლარის გამყარება, რადგან საქართველოში მცურავი გაცვლითი კურსის რეჟიმი მოქმედებს. მეტიც, მან განმარტა, რომ ეროვნული ბანკის კონსტიტუციური მოვალეობაა, უზრუნველყოს ფასების სტაბილურობა ინფლაციის მიზნობრივი მაჩვენებლის ფარგლებში და რომ ეროვნული ბანკი მხოლოდ მაშინ ერევა გაცვლითი კურსის სტაბილიზაციაში, როდესაც გაცვლითი კურსის ცვლილების გამო ინფლაციის რისკი იზრდება. ეს შემთხვევა კარგი შესაძლებლობაა, შევაფასოთ, რამდენად წარმატებულია ეროვნული ბანკი ფასების სტაბილურობის შენარჩუნებაში.

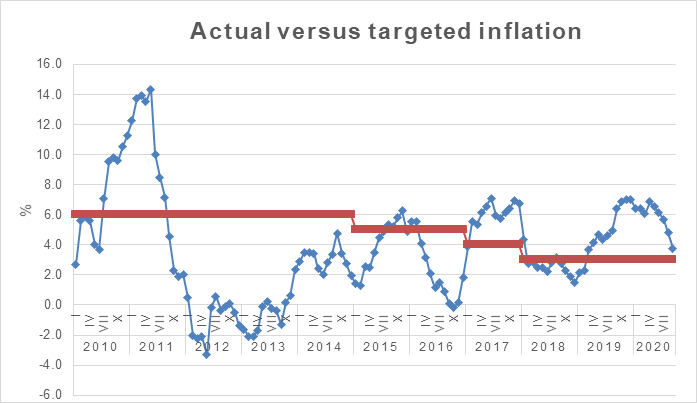

ინფლაციის თარგეთირების დროს, ცენტრალური ბანკი იყენებს მის ხელთ არსებულ ინსტრუმენტებს ინფლაციის საჯაროდ გამოცხადებული, მიზნობრივი მაჩვენებლის მისაღწევად. ეროვნულმა ბანკმა ინფლაციის თარგეთირება 2009 წელს დაიწყო. მას შემდეგ ინფლაციის ფაქტიური მაჩვენებელი საკმაოდ ცვალებადია (იხ. გრაფიკი 1). რამდენჯერმე მან გადააჭარბა მიზნობრივ მაჩვენებელს. მიუხედავად ამისა, სამართლიანად უნდა ითქვას, რომ ეროვნული ბანკი ახერხებს, რომ ინფლაცია კონტროლის ქვეშ მოაქციოს. როდესაც ფასებმა გადააჭარბა მიზნობრივ მაჩვენებელს, ეროვნულმა ბანკმა ისინი ისევ დაასტაბილურა. როდესაც ინფლაცია ძალიან დაბალი იყო, უარყოფითიც კი, ეროვნულ ბანკს ცოტა მეტი დრო დასჭირდა, მაგრამ მისმა პოლიტიკამ მაშინაც გაამართლა.

როგორც ჩანს, ინფლაციის თარგეთირება ამართლებს. თუმცა საინტერესოა, შეიძლებოდა თუ არა მისი უფრო ეფექტურად გამოყენება? ამ კითხვაზე პასუხის გასაცემად უნდა დავაკვირდეთ იმ შემთხვევებს, როდესაც ფასები პროგნოზირებული მაჩვენებლიდან მნიშვნელოვნად გადაიხარა.

გრაფიკი 1. არსებული და თარგეთირებული ინფლაცია

ქვემოთ მიმოხილულია ის მოვლენები, რამაც გამოიწვია ფასების ყველაზე დიდი რყევა:

• 2011 წელი – სურსათის ფასის ზრდა: 2011 წელს სურსათის მაღალი ფასი (დაახლოებით 14%) სურსათის საერთაშორისო ფასების ზრდასთან იყო დაკავშირებული. იმ წელს, FAO-ის სურსათის ფასების ინდექსმა ბოლო 30 წლის განმავლობაში ყველაზე მაღალ ნიშნულს მიაღწია. საქართველოში, ისევე როგორც ბევრ სხვა ქვეყანაში, საკვებზე დანახარჯები მთლიანი დანახარჯების დიდ ნაწილს წარმოადგენს1. იმისათვის, რომ ინფლაციური მოლოდინები არ შეცვლილიყო, ეროვნულმა ბანკმა საპასუხო რეაგირება მოახდინა მონეტარული პოლიტიკის გაზრდით.

• 2014-2016 წლების რეგიონული კრიზისი: 2014 წლის ბოლოს ნავთობის ფასების ვარდნამ რეგიონული კრიზისი გამოიწვია. საქართველოს მსხვილ სავაჭრო პარტნიორ ქვეყნებში ეკონომიკური მდგომარეობა გაუარესდა. შედეგად, შემცირდა ამ ქვეყნებში გამავალი ექსპორტი და მათგან შემომავალი ფულადი გზავნილები. კრიზისმა 2016 წლის ჩათვლით გასტანა. ამასთან, 2016 წელს, ნავთობისა და სურსათის საერთაშორისო ფასები კიდევ უფრო შემცირდა, რამაც ფასების მკვეთრი შემცირება გამოიწვია.

• 2017 – ადგილობრივი მიწოდების შოკი: ინფლაცია ძირითადად გამოწვეული იყო აქციზის გადასახადის ზრდით თამბაქოსა და საწვავზე2. ამ გადასახადების გაზრდის ორმაგი მოტივი არსებობდა: ბიუჯეტის დეფიციტის შემცირება (შემცირებული შემოსავლები ბიზნესისათვის საშემოსავლო გადასახადის ცვლილების გამო) და თამბაქოს მოხმარებისა და გარემოს დაბინძურების შემცირება. 2017 წლის ბოლოსკენ ეროვნულმა ბანკმა წარმატებით მოახერხა, დაებრუნებინა ინფლაცია მიზნობრივ მაჩვენებლამდე და მოეთოკა ინფლაციური მოლოდინები.

• 2019 – პოლიტიკური არასტაბილურობა: 2019 წელს, ინფლაციის მაჩვენებელი ლარის გაუფასურების გამო გაიზარდა. ეს უკანასკნელი კი გამოწვეული იყო იმით, რომ რუსეთმა საქართველოსთან ფრენებზე შეზღუდვები დააწესა (2019 წლის ივნისი). ამან განაპირობა უარყოფითი მოლოდინების ჩამოყალიბება ტურიზმის სექტორთან მიმართებაში. რუსეთი ქართული ექსპორტის აკრძალვითაც იმუქრებოდა. შედეგად, მაღალმა გაურკვევლობამ ლარის გაუფასურება გამოიწვია, რასაც, თავის მხრივ, ინფლაცია მოჰყვა3.

• 2020 – პანდემია: COVID-19-ის პანდემიას მოჰყვა ტურიზმის სექტორის კოლაფსი, რამაც, შემცირებულ ექსპორტთან ერთად, ლარის გაუფასურება გამოიწვია. მიუხედავად ამისა, 2020 წლის ბოლოს, ინფლაცია მიზნობრივ მაჩვენებელს უახლოვდება, რაც ნაწილობრივ შემცირებული ერთობლივი მოთხოვნით აიხსნება.

წარსულის გამოცდილება გარე შოკების მნიშვნელობაზე მიუთითებს. ეროვნული ბანკი განმარტავს, რომ იგი იყენებს მონეტარული პოლიტიკის ინსტრუმენტებს, როდესაც შოკი მოდის მოთხოვნის მხრიდან. ხოლო როცა საქმე მიწოდების შოკებს ეხება, ის არ რეაგირებს, რადგან ამან შეიძლება გამოიწვიოს მაღალი ეკონომიკური და სოციალური დანახარჯები4. თუმცა იმ შემთხვევაში, თუ შოკი დიდია და არსებობს რისკი, რომ ინფლაციურ მოლოდინებს შეცვლის, ეროვნული ბანკი მზადაა რეაგირებისთვის.

როდესაც მიზნობრივი მაჩვენებლიდან გადახრა გამოწვეული იყო ადგილობრივი შოკებით (მაგ. 2017 წელს), ეს გადახრები შედარებით მცირე იყო და, შესაბამისად, მარტივად მოხდა მათთან გამკლავება.

საქონლის საერთაშორისო ბაზრებზე ხშირია ფასების რყევა, რაც აუცილებლად აისახება ისეთ პატარა ქვეყანაზე, როგორიც საქართველოა. საგარეო შოკის მიმართ ეს მოწყვლადობა საერთოა ყველა მცირე, ღია ეკონომიკისთვის. ამიტომ ეროვნულ ბანკს შეეძლო, არ მიემართა ინფლაციის თარგეთირებისთვის ან ისეთი რეჟიმი დაენერგა, რომელიც მხოლოდ ადგილობრივი ფასების თარგეთირებას მოახდენდა. თუმცა ეს უკანასკნელი არ არის მიზანშეწონილი, რადგან საქართველო იმპორტდამოკიდებული ქვეყანაა. გარდა ამისა, მოსახლეობასთან კომუნიკაცია გართულდება, რადგან ინფლაციასთან დაკავშირებით მიწოდებული ინფორმაცია მოსახლეობაზე რეალური ეფექტის გამომხატველი არ იქნებოდა.

ინფლაციის თარგეთირების რეჟიმის დანერგვა სწორი გადაწყვეტილება იყო (2010 წლიდან წლიურმა ინფლაციამ საშუალოდ 3.7% შეადგინა). თუმცა ეროვნული ბანკი ყოველთვის ვერ ახერხებს სწრაფი მაკორექტირებელი ზომების მიღებას ისე, რომ მოკლევადიან პერიოდში გაუმკლავდეს გარეგანი ეკონომიკური შოკის ეფექტებს. ამას ყოველთვის დრო სჭირდება. საბოლოო ჯამში, შეიძლება ითქვას, რომ ეროვნული ბანკი ჯერჯერობით წარმატებით ახერხებს ინფლაციის კონტროლს. ასევე, ეროვნულმა ბანკმა სწორი თარგეთი შეარჩია არასაბაზო ინფლაციის სახით და ინფლაციური მოლოდინებიც წარმატებით მართა.

1 2018 წელს სურსათისა და უალკოჰოლო სასმელების კატეგორიებზე მოდიოდა სამომხმარებლო კალათის 31%.

2 სებ-ის წლიური ანგარიში, 2017 წ.

3 სებ-ის წლიური ანგარიში, 2019 წ.

4 სებ-ის წლიური ანგარიში, 2017 წ.