27

მაისი

2022

27

მაისი

2022

ISET ეკონომისტი

ორშაბათი,

26

სექტემბერი,

2016

ორშაბათი,

26

სექტემბერი,

2016

ორშაბათი,

26

სექტემბერი,

2016

ორშაბათი,

26

სექტემბერი,

2016

გადასახადების შემცირება და, შედეგად, ეკონომიკის უფრო სწრაფი ტემპით ზრდა ყველა პოლიტიკოსის ოცნებაა. საქართველოს პარლამენტის 2016 წლის არჩევნებმა აჩვენა, რამდენად მნიშვნელოვანი და წინააღმდეგობრივი შეიძლება იყოს გადასახადების თემა.

ერთი მხრივ, ამ თვეში გამოქვეყნებული გლობალური კონკურენტულობის ინდექსის ანგარიშით, საქართველო ყველაზე დაბალი საგადასახადო განაკვეთების მქონე ქვეყანათა სიის პირველ ათეულშია (მე-9 ადგილზე). ამჟამინდელი მთავრობის გეგმა, გააუქმოს გადასახადი გაუნაწილებელ მოგებაზე, სავარაუდოდ, კიდევ უფრო გააუმჯობესებს საქართველოს პოზიციას ამ რეიტინგში. მეორე მხრივ, მრავალი პოლიტიკოსი ამტკიცებს, რომ საქართველოში გადასახადები ჯერ კიდევ „ძალიან მაღალია“ და ბევრმა პოლიტიკურმა პარტიამ სწორედ გადასახადების საგრძნობლად შემცირება აქცია თავიანთი ეკონომიკური პლატფორმების ცენტრალურ საკითხად.

| პოლიტიკური პარტიები | ძველი საშემოსავლო გადასახადი | ახალი საშემოსავლო გადასახადი | ძველი მოგების გადასახადი | ახალი მოგების გადასახადი | ძველი გადასახადი დივიდენდსა და საპროცენტო შემოსავალზე | ახალი გადასახადი დივიდენდსა და საპროცენტო შემოსავალზე |

| პაატა ბურჭულაძე – სახელმწიფო ხალხისთვის | 20 | 10 | 15 | 10 | 5 | არ არის ნახსენები |

| ნინო ბურჯანაძე – დემოკრატიული მოძრაობა | 20 | 12 | 15 | 10 | 5 | 2 |

| ერთიანი ნაციონალური მოძრაობა | 20 | 10 | 15 | 10 | 5 | საპროცენტო შემოსავალზე გადასახადის გაუქმება |

| უსუფაშვილი-რესპუბლიკელები | 20 | პროპორციული საშემოსავლო გადასახადი –10-15%-ის ფარგლებში | 15 | 15 | 5 | 5 |

| ირაკლი ალასანია – თავისუფალი დემოკრატები | 20 | 20 | 15 | 15 | 5 | საპროცენტო შემოსავალზე გადასახადის გაუქმება |

| ქართული ოცნება – დემოკრატიული საქართველო | 20 | 20 | 15 | * | 5 | * |

P.S. პაატა ბურჭულაძე და ერთიანი ნაციონალური მოძრაობა გადასახადების შემცირებას ეტაპობრივად, 4 წლის განმავლობაში გეგმავენ.

* ქართული ოცნება აუქმებს მოგების გადასახადს და, ამავდროულად, ზრდის გადასახადს დივიდენდზე – ასევე, ეტაპობრივად, 4 წლის განმავლობაში (ესტონური მოდელი).

სწორ გზაზე დგანან გადასახადის შემცირების მომხრეები? ამ კითხვაზე პასუხის გაცემა არც თუ ისე ადვილია.

ერთ-ერთი გზა, დავამტკიცოთ გადასახადების შემცირების საჭიროება, არის ქვეყნის საგადასახადო განაკვეთებსა და საგადასახადო შემოსავლებს შორის დამოკიდებულების დროში გაანალიზება. თუ საგადასახადო განაკვეთები „ძალიან მაღალია“, მაშინ გადასახადების შემცირებამ უნდა გაზარდოს ქვეყნის საგადასახადო შემოსავლები (ბიზნესს მეტი სტიმული ექნება, იმუშაოს, ინვესტიცია ჩადოს ან/და გამოვიდეს „ჩრდილიდან“). თუ საგადასახადო განაკვეთები უკვე დაბალია და ბიზნესის ფუნქციონირებას არ ზღუდავს, მაშინ გადასახადების კიდევ უფრო შემცირება მხოლოდ და მხოლოდ საგადასახადო შემოსავლების შემცირებას გამოიწვევს. საგადასახადო განაკვეთებსა და საგადასახადო შემოსავლებს შორის ამგვარ ინვერსიულ, U-ს მსგავს დამოკიდებულებას ეკონომისტები „ლაფერის მრუდს“ უწოდებენ.

თუ უბრალოდ დავაკვირდებით საქართველოში საგადასახადო განაკვეთებსა და საგადასახადო შემოსავლებს შორის კავშირს, დავინახავთ, რომ 2005 წელს გატარებული რეფორმების შემდეგ, ქვეყანამ მნიშვნელოვანი პროგრესი განიცადა. 2005 წელს მთავრობამ, ერთდროულად, შეამცირა გადასახადების რაოდენობა (22-დან მხოლოდ 6 დატოვა) და დასწია საგადასახადო განაკვეთები. მათ, ასევე, მინიმუმამდე დაიყვანეს სახელმწიფოს არასაჭირო და არაეფექტიანი ჩარევა კერძო ბიზნესის საქმიანობაში. მათ ნაცვლად კი მარტივი და სამართლიანი წესები შემოიღეს. ამ რეფორმების შედეგები ფაქტობრივი საგადასახადო შემოსავლებით შეგვიძლია, გავზომოთ. 2003 წელს მთავრობის მიერ შეგროვებული მთლიანი საგადასახადო შემოსავლები 1.19 მილიარდ ლარს წარმოადგენდა, რაც მშპ-ის მხოლოდ 13.9% იყო, მიუხედავათ საგადასახადო განაკვეთების მკვეთრი შემცირებისა, საგადასახადო რეფორმის შემდეგ, მკვეთრად გაიზარდა საგადასახადო შემოსავალი, რაც ძირითადად მშპ-ის სწრაფმა ზრდამ განაპირობა. 2008 წელს საგადასახადო შემოსავლების სახით მთავრობამ მიიღო 4.75 მილიარდი ლარი, რაც მშპ-ის 24.9% წარმოადგენდა.

თუმცა საინტერესოა ის, რომ მშპ-ის რეალური ზრდა 1996-2003 წლებში, ფაქტობრივად, უფრო მაღალი იყო (6.4%), ვიდრე 2004-2014 წლებში (5.5%). ამგვარი კორელაცია იმაზე მიუთითებს, რომ საქართველოს უკეთესი ეკონომიკური შედეგები ჰქონდა იმ წლებში, როდესაც საგადასახადო ტვირთი (საგადასახადო შემოსავლების წილი მშპ-ში) დაბალ ნიშნულზე იყო, შესაბამისად, გადასახადების შემდგომი შემცირება ზრდას წაახალისებდა.

საქართველოში საგადასახადო განაკვეთებსა და ზრდას შორის უკუპროპორციული კავშირის ახსნა ადვილია. განვითარების ადრეულ ეტაპებზე ზრდის ტემპი, შესაძლოა, მაღალი იყოს (რადგან ქვეყნის სასტარტო გამოშვება ძალიან დაბალია), ხოლო საგადასახადო ტვირთი კი – დაბალი (რადგან საგადასახადო შემოსავლების ამოღება ნაკლებეფექტურია). თუ ქვეყანა მშპ-ის უფრო მაღალ დონეს აღწევს და, ამავდროულად, აუმჯობესებს საგადასახადო შემოსავლების ამოღების ეფექტურობას, ზრდის ტემპი აუცილებლად შემცირდება, ხოლო საგადასახადო ტვირთი – გაიზრდება. ამგვარ ტენდენციას შეუძლია შექმნას მცდარი შთაბეჭდილება – თითქოს ქვეყნის ეკონომიკა შენელდა მაღალი საგადასახადო ტვირთის გამო.

ასეთ შემთხვევაში უმჯობესია, ქვეყნის საგადასახადო ტვირთი შევადაროთ სხვა მსგავსი ქვეყნების მაჩვენებლებს და ასე შევაფასოთ მისი ავკარგიანობა.

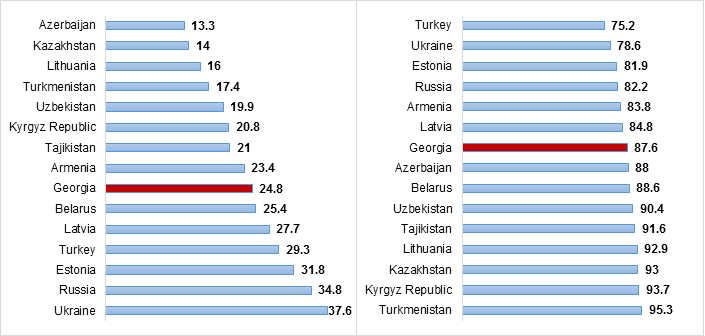

როგორია საქართველოს საგადასახადო ტვირთი სხვა გარდამავალი ეკონომიკის მქონე ქვეყნების მსგავს მაჩვენებლებთან შედარებით? The Heritage Foundation საგადასახადო ტვირთის გამოთვლისას ითვალისწინებს საგადასახადო შემოსავლების წილს მშპ-ში. საგადასახადო ტვირთის განსაზღვრისთვის ასევე მნიშვნელოვანია ფისკალური თავისუფლების მაჩვენებელიც, რომელიც აფასებს, რამდენად შემზღუდავია საგადასახადო სისტემა. 2016 წლის ანგარიშის მიხედვით, საქართველოს 64-ე ადგილი უჭირავს 186 ქვეყანას შორის საგადასახადო შემოსავლების წილის მიხედვით მშპ-ში. საქართველოს მიერ მიღებული ქულა (24.8) თითქმის უტოლდება რეგიონის საშუალო ქულას (იხ. ქვემოთ მოცემულ გრაფიკი).

ფისკალური თავისუფლების ინდექსი იმავე ტენდენციაზე მიუთითებს – საქართველო სიაში 36-ეა, რაც იმას ნიშნავს, რომ 186 ქვეყანას შორის, მხოლოდ 35 ქვეყანას აქვს საქართველოზე უფრო ნაკლებად შემზღუდავი საგადასახადო სისტემა.

გრაფიკიდან ნათლად ჩანს, რომ რეგიონში საქართველოს ყველაზე დაბალი საგადასახადო ტვირთი არ აქვს, თუმცა ისიც აღსანიშნავია, რომ საქართველოზე წინ მყოფი რვა ქვეყანას შორისაა აზერბაიჯანი, ყაზახეთი და თურქმენეთი. ამ ნავთობდამოკიდებულ ეკონომიკებში მშპ-ის ზრდაში ნავთობპროდუქტების როლი საკმაოდ დიდია და მთავრობის მიერ სხვა სექტორებიდან მიღებული საგადასახადო შემოსავლების წილი შედარებით მცირეა.

კიდევ ერთი მნიშნველოვანი საკითხი, რომელსაც ყურადღება უნდა მიექცეს, არის გადასახადების შემზღუდველობა: ზღუდავს თუ არა საგადასახადო განაკვეთები საოჯახო მეურნეობებისა და ბიზნესების გადაწყვეტილებებს, იმუშაონ, მოიხმარონ და ჩადონ ინვესტიცია. თუ საგადასახადო სისტემა საოჯახო მეურნეობებისა და კერძო ბიზნესისთვის ბარიერია, გადასახადების შემცირება მათ სტიმულს მისცემს, მეტი მოიხმარონ, მეტი იმუშაონ, მეტი ფული ჩადონ ინვესტიციებში და გააფართოონ თავიანთი ბიზნესი.

გლობალური კონკურენტუნარიანობის ინდექსი აფასებს საგადასახადო ტვირთის გავლენას მუშაობისა და ინვესტიციების ჩადების სურვილზე. ეს მაჩვენებლები გამოითვლება გამოკითხვით მიღებულ ინფორმაციაზე დაყრდნობით. გამოკითხვაში რესპონდენტებმა 1-დან 7-მდე რიცხვით (1=დიდწილად, 7=საერთოდ არა) უნდა უპასუხონ მარტივ შეკითხვებს: რამდენად გიკლავთ გადასახადები ინვესტიციების ჩადების და მუშაობის სურვილს? უკანასკნელი ანგარიშით, ინვესტიციების მაჩვენებლით, საქართველო მსოფლიოში მე-11 (5,1 ქულა) ადგილზეა, მუშაობის სურვილის მიხედვით კი – მე-10 (5,2 ქულა). აღსანიშნავია ის ფაქტიც, რომ აღნიშნული მაჩვენებლების მიხედვით საქართველო ლიდერია რეგიონში.

გარდა ამისა, გამოკითხვაში რესპონდენტებს სთხოვეს, დაესახელებინათ ის ფაქტორები, რომლებიც ყველაზე პრობლემურია ბიზნესის კეთების თვალსაზრისით. საქართველოში ბიზნესებმა ორ ყველაზე მწვავე პრობლემად დაასახელეს არასათანადო კვალიფიკაციის მქონე სამუშაო ძალა და ფინანსებზე წვდომა, საგადასახადო განაკვეთებმა და საგადასახადო რეგულაციებმა მხოლოდ მეცხრე და მეათე ადგილი დაიკავეს ამ სიაში. ცხადია, აღნიშნული კვლევის მიხედვით, ქართული ბიზნესებისთვის გადასახადები არ არის შემზღუდავი ფაქტორი.

გადასახადების შემცირებით ეკონომიკური ზრდის წახალისების და ახალი სამუშაო ადგილების შექმნის იდეა კარგად შესასწავლია. დღეს კი ერთი რამ არის ნათელი: საგადასახადო ტვირთი დიდი პრობლემა არ არის ქართული ბიზნესისთვის. გადასახადების შემცირებამ, შესაძლოა, დადებითი გავლენა იქონიოს ეკონომიკურ ზრდაზე, თუმცა ის მოსალოდნელ შედეგებს ვერ მოიტანს რეფორმების ახალი ტალღის გარეშე, რომელმაც ბიზნესს უნდა მისცეს შანსი, სრულად გამოიყენოს გადასახადების შემცირებით შექმნილი შესაძლებლობები. მაგალითად, რეფორმის ნაწილი შეიძლება იყოს მცირე და საშუალო ბიზნესის დახმარება და მათთვის საგადასახადო პოლიტიკის ლიბერალიზაცია, კაპიტალის ბაზრის განვითარება, რომელიც სახსრების მოზიდვის პრობლემას გადაჭრის, ანტიმონოპოლიური კანონის დახვეწა და მოტივირებული ბიზნესმენებისთვის ახალ ბაზრებზე შესვლის ბარიერების მოხსნა.